11月14日,A股市场低开低走,截至收盘,上证指数跌逾1%,深证成指跌逾2%,创业板指跌逾3%。整个A股市场超4800只股票下跌,仅有近500只股票上涨,红利板块和ST板块逆势活跃。市场成交缩量,成交额为1.87万亿元。资金面上,Wind数据显示,截至11月13日,A股市场融资余额报18428.44亿元,创逾9年新高,在11月4日-11月13日连续8个交易日增加,合计增加超1500亿元。

图片来源于网络,如有侵权,请联系删除

分析人士认为,当前市场处于从流动性拐点向基本面拐点缓慢过渡的状态,外部因素对短期的权益市场会有一定扰动,但从中期角度看好市场中枢上行。

下跌股票数创逾1个月新高

图片来源于网络,如有侵权,请联系删除

11月14日,A股市场低开低走,上证指数跌破3400点。截至收盘,上证指数、深证成指、创业板指、科创50指数、北证50指数分别下跌1.73%、2.83%、3.40%、3.21%、2.25%,上证指数报收3379.84点。

当日A股成交额为1.87万亿元,较前一个交易日减少约1706亿元,其中沪市成交额为7628.84亿元,深市成交额为10756.22亿元。整个A股市场仅有487只股票上涨,58只股票涨停,4849只股票下跌,26只股票跌停,下跌股票数创逾1个月新高。

从盘面上看,红利板块和ST板块逆势走强,半导体、光模块、稀土、锂矿等近期活跃的板块全线调整。申万一级行业中,仅有银行行业上涨0.21%,其他行业板块全线下跌,国防军工、电子、商贸零售行业跌幅居前,分别下跌3.81%、3.75%、3.68%。

图片来源于网络,如有侵权,请联系删除

领涨的银行行业中,重庆银行涨逾3%,杭州银行涨逾1%,苏农银行、无锡银行、成都银行等涨近1%。

领跌的国防军工行业中,中国卫通、合众思壮跌停,中海达、中国卫星等跌逾7%。

国联证券首席策略分析师包承超认为,当前市场处于从流动性拐点向基本面拐点缓慢过渡的状态,与2019年、2020年类似。从2019年、2020年的市场经验看,市场或在此期间开始宽幅震荡,风格再平衡。

分析人士认为,前期诸多政策在公告后逐渐进入验证期,部分获利盘有动力落袋为安,随着成交量逐渐下行,市场出现回调。

主力资金连续7个交易日净流出

此前,A股市场在11月5日-11月13日连续7个交易日成交额超2万亿元。在14日成交额降至1.87万亿元后,A股市场成交额超2万亿元的连续天数纪录定格在了7日。

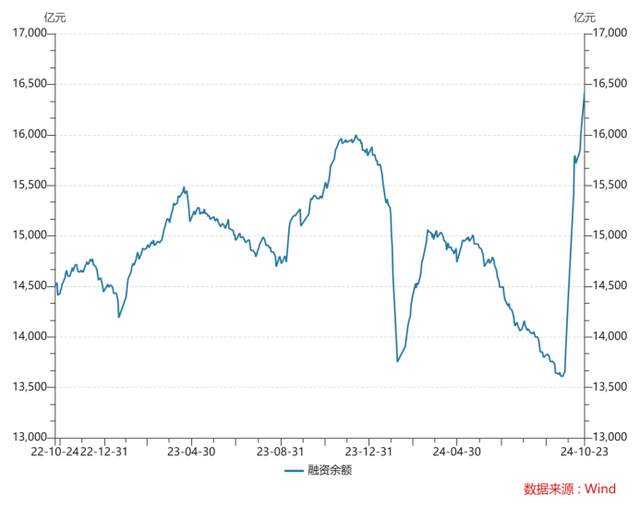

在近期市场成交活跃的情况下,A股市场融资余额连续增加,是市场增量资金最主要的来源。Wind数据显示,截至11月13日,A股市场融资余额报18428.44亿元,创逾9年新高。融资余额在11月4日-11月13日连续8个交易日增加,合计增加1515.27亿元。

具体来看,11月4日A股融资余额增加154.02亿元,11月5日增加226.90亿元,11月6日增加227.57亿元,11月7日增加243.04亿元,11月8日增加179.82亿元,11月11日增加366.27亿元,11月12日增加41.44亿元,11月13日增加76.20亿元。

行业层面,11月4日-11月13日申万一级31个行业均出现融资余额增加,电子、计算机、非银金融行业融资余额增加金额居前,分别为285.35亿元、188.87亿元、188.81亿元,增加金额最小的综合行业融资余额增加0.51亿元。

个股方面,11月4日-11月13日融资净买入金额居前的10只股票分别为东方财富、同花顺、中信证券、中兴通讯、中航沈飞、中国平安、中国软件、海光信息、立讯精密、光启技术,分别净买入56.08亿元、19.36亿元、17.03亿元、14.28亿元、13.57亿元、12.58亿元、11.64亿元、11.05亿元、10.45亿元、10.44亿元。

Wind数据显示,14日沪深两市主力资金净流出1116.54亿元,为连续7个交易日的净流出,沪深300主力资金净流出353.79亿元。沪深两市出现主力资金净流入的股票数为1372只,出现主力资金净流出的股票数为3724只。

行业板块方面,14日申万一级行业均出现主力资金净流出,电子、计算机、电力设备行业主力资金净流出金额居前,分别净流出221.58亿元、116.31亿元、74.81亿元。个股方面,拓维信息、渤海租赁、四川长虹主力资金净流入金额居前,分别为28.20亿元、6.92亿元、6.19亿元;东方财富、中科曙光、中国长城主力资金净流出金额居前,分别为28.65亿元、14.97亿元、14.90亿元。可以看到,一些热门板块和热门股遭遇主力资金显著流出。

机构看好A股中长期走势

Wind数据显示,截至14日收盘,万得全A滚动市盈率为18.80倍,沪深300滚动市盈率为12.77倍,估值仍具有性价比,A股总市值为95.33万亿元。

对于A股市场,机构看法仍然乐观。富荣基金基金经理郎骋成认为,外部因素对短期的权益市场会有一定扰动,但从中期角度看,权益市场中枢上行的趋势或不变。随着宏观不确定性的落地,有产业逻辑的方向将是关注的重点。对于明年有业绩高增预期或者困境反转预期的细分行业保持重点关注。

“在市场进入季度级别的震荡期背景下,市场风格有望逐步回归价值风格。”信达证券策略首席分析师樊继拓认为,首先,在市场震荡期交易量可能会有所回落。其次,价值风格更加受益于近期出台的稳增长政策。再次,交易性资金影响减弱,机构重仓风格可能回归。最后,从季节性因素来看,11月市场风格也略偏向大盘价值。未来3个月配置建议:金融地产(政策最受益)>传媒互联网和消费电子(成长股中的价值股)>上游周期(产能格局好+需求担心释放已经充分)>出海(长期逻辑好,短期美国大选后政策空窗期)>消费(超跌)。

招商证券首席策略分析师张夏表示,在前期中小风格占优之后,随着中小风格补涨到位,交投占比出现较高的情况,并且此前大家预期的并购可能会随着IPO节奏逐渐恢复有所弱化,中小风格继续进一步占优的概率降低。后续,随着化债政策顺利落地,四季度进入业绩修正和年底估值切换的阶段,中证A500ETF进入批量建仓期,偏蓝筹风格的指数有望获得更加正面的支撑。

“短期国内外几大不确定性尽皆落地,市场进入预期落地消化期。”平安证券首席策略分析师魏伟表示,在短端风险落地释放后,看好市场中期向上。市场流动性充裕打开了一定的估值空间,给予成长板块较多的结构性机会。中期建议关注政策支持和产业转型方向,包括新质生产力、高端制造业与出海、国企改革等,以及并购重组方面的机会。

(责任编辑:王晨曦)